Современный подход к оценке конкурентоспособности банковских продуктов

Марина Владимировна Годун

Аннотация: в статье рассматривается сущность и факторы конкурентоспособности, а также механизмы управления ими как способ повышения эффективности деятельности коммерческих банков. Методика исследования основана на использовании системного подхода. Представлено практическое применение метода анализа иерархий при оценке конкурентоспособности банковских продуктов. Результаты проведенного анализа позволили определить наиболее значимые направления улучшения рыночной позиции банковских продуктов, такие как совершенствование ценовой политики, повышение уровня финансовой надежности организации, создание положительной репутации банка и бренд-менеджмент.

В современных условиях резко обостряется конкурентная борьба между коммерческими банками. Эта тенденция обусловлена финансовым кризисом, падением платежеспособности и спроса населения, политикой Центрального банка, выраженной в массовом отзыве лицензий и ужесточении требований законодательства, финансовыми санкциями, которые закрыли доступ к западным рынкам капитала. На рынке остаются более сильные конкуренты, которые вынуждены бороться за потребителей в более негативных условиях. В такой ситуации основой устойчивости и эффективности деятельности коммерческих банков является поиск путей повышения конкурентоспособности продуктов путем изучения, анализа и улучшения их потребительских и экономических характеристик.

Конкурентоспособность банковской продукта (услуги) – это сравнительная характеристика, которая отражает отличие от продукта (услуги) банка-конкурента по степени соответствия общественной потребности и по степени затрат на ее удовлетворение.[2, с. 77] Уткин Э.А. и Морозова Н.И. выделяют такое важное условие конкурентоспособности продукта, как обеспечение хорошего качества в совокупности с приемлемой для клиента ценой.[6] По мнению Куршаковой Н.Б., конкурентоспособность банковского продукта подразумевает преимущества, которые способствуют успешной деятельности в условиях конкуренции.[4] Красникова Е.И. и Рожков М.Н. считают, что конкурентоспособность банковской услуги – это возможность удовлетворить потребности потенциальных и реальных клиентов в услуге, имеющей более привлекательные характеристики по сравнению с услугами конкурентов.[3, с.110] При этом услуга обязательно должна обладать качеством и ценой на уровне, не ниже требований конкретного потребителей целевого сегмента потребителей на рынке. Указанные преимущества и привлекательные характеристики позволяют обеспечить понимание образа жизни клиента, его стремлений, эмоций, потребностей и создание ценности, которую будет иметь продукт и которая необходима клиенту. Однако за всем этим стоит система деятельности коммерческого банка в финансовой, маркетинговой, технологической, производственной, кадровой и в других сферах, комплексная эффективность которых позволяет достичь долговременных конкурентных преимуществ над другими банками. Коммерческий банк, который сумел создать и поддержать конкурентные преимущества, становится конкурентоспособным. Конкурентоспособность банковской услуги или продукта нельзя рассматривать отдельно от конкурентоспособности банка. Важно отметить, что на конкурентоспособность банковских продуктов и услуг влияют те же факторы, что и на конкурентоспособность банка в целом. Оценка факторов конкурентоспособности банка и банковских услуг является одним из этапов управления конкурентоспособностью банка.

Факторы, влияющие на конкурентоспособность банковских услуг, можно подразделить на внутренние и внешние. Внутренние факторы складываются из потенциала деятельности банка в различных областях – маркетинговой, информационной, кадровой, технологической и прочих и рассматриваются в аспектах отношений с клиентами, совершенствования бизнес-процессов, управления финансами, развития и обучения персонала. Потенциал в области маркетинговой деятельности отражает аспект отношений с клиентами. Для развития данного потенциала необходимо регулярно проводить маркетинговые исследования, помогающие понять реальные нужды и потребности клиентов, что помогает сформировать обоснованную маркетинговую стратегию банка.[5, с. 211] Информационную, технологическую деятельность отражают внутренние бизнес-процессы, а деятельность по обучению персонала связана с кадровым потенциалом. Указанные факторы влияют на потребительские свойства банковских продуктов (взаимоотношения с клиентами, внутренние бизнес-процессы, развитие обучение сотрудников) и экономические характеристики (управление финансами и инвестициями).[1, с. 58] Внешние факторы конкурентоспособности банковских продуктов подразделяют на политические, экономические, социальные, технологические, правовые, влияние непосредственного окружения банка и другие. Такое разделение факторов влияния позволяет выявить направления деятельности по оценке и повышению конкурентоспособности продуктов.

Единой методики измерения конкурентоспособности банковских продуктов и услуг не существует. При изучении научных работ было выявлено наличие ряда методов оценки уровня конкурентоспособности производственных предприятий, однако методов оценки конкурентоспособности банковских продуктов в настоящее время существует значительно меньше, что обусловлено спецификой продуктов и услуг предприятий финансового сектора. Коммерческие банки стали использовать рыночные приемы ведения бизнеса значительно позже предприятий из других отраслей и сейчас активно работают над привлекательностью и качеством предлагаемых продуктов и услуг.

Методы оценки конкурентоспособности подразделяются на графические, матричные, количественные и комбинированные. В статье будет рассмотрен один из количественных методов – метод анализа иерархий, который был разработан американским ученым Томасом Саати и широко используется при решении многокритериальных задач.[7, с.7] Данный метод предполагает декомпозицию проблемы на составные элементы и их обработку экспертом, проводящим исследование. Достоинством метода является совокупность качественных и количественных оценок, возможность учета разнообразных мнений экспертов, вербальных характеристик, масштабируемость, учет противоречивых характеристик.

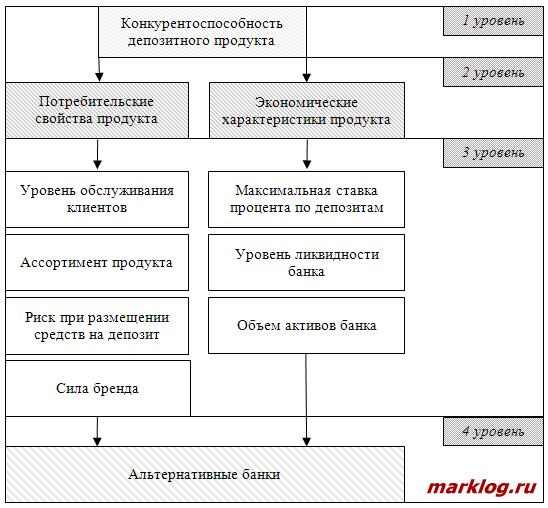

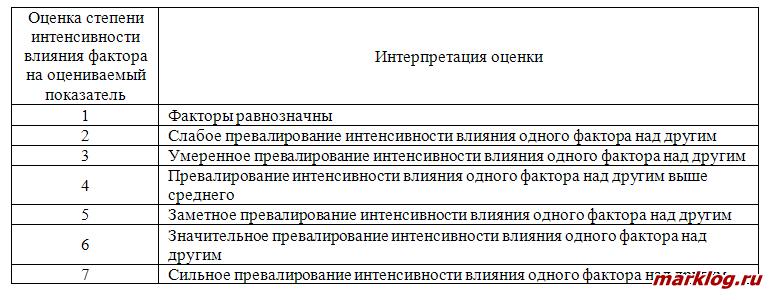

Первым этапом оценки согласно методу анализа иерархий является определение целевого показателя. Далее производится декомпозиция показателя на составные части путем построения дерева-иерархии, более нижние уровни иерархии представляют собой уровни-критерии, ведущие к самому нижнему уровню – набору альтернатив (см. рис. 1). Таким образом, дерево-иерархия состоит из четырех уровней. Первый уровень – это показатель, измерение которого отражает цель проведения исследования. На втором уровне располагаются группы факторов, влияющие на целевой показатель. Третий уровень включает узкие показатели групп факторов. На четвертом уровне определяются альтернативы, то есть компании, предлагающие схожие услуги. После декомпозиции оцениваемого показателя проводится оценка приоритетности факторов, то есть значимость каждого фактора, его уровень влияния на итоговый показатель. Для этого методом попарного сравнения эксперты поочередно сравнивают все факторы и указывают ответ на вопрос: «Какой из факторов в большей степени воздействует на итоговый оцениваемый показатель?» в виде оценки интенсивности относительной важности. Оценка означает, насколько сильно «вес» параметра, записанного в строке «i» матрицы, больше «веса» параметра, записанного в столбце «j» матрицы».[7, с. 9] При выставлении оценок эксперты руководствуются фундаментальной шкалой оценки интенсивности относительной важности факторов, разработанной Томасом Саати (табл. 1). Приоритеты факторов, которые отражают относительное влияние фактора на оцениваемый показатель, определяются путем расчета геометрического среднего выставленных оценок, а нормированный вес факторов представляет собой долю средней оценки фактора в сумме геометрического среднего оценок факторов и является итоговым весовым коэффициентом фактора, используемым при оценке общего уровня конкурентоспособности.

Таблица 1. Фундаментальная шкала оценок степени интенсивности влияния фактора на оцениваемый показатель [7, с. 10]

Описанный метод анализа иерархий Томаса Саати был апробирован автором на примере оценки конкурентоспособности депозитного продукта коммерческого банка. Началом исследования выступила декомпозиция показателя конкурентоспособности на две группы факторов влияния, а затем детализация данных групп на более узкие показатели. Иерархия показателя конкурентоспособности депозитного продукта отражена на рисунке 1 и построена автором на основе исследований Абаевой Н. П., Хасановой Л. Т.[1, с. 80]

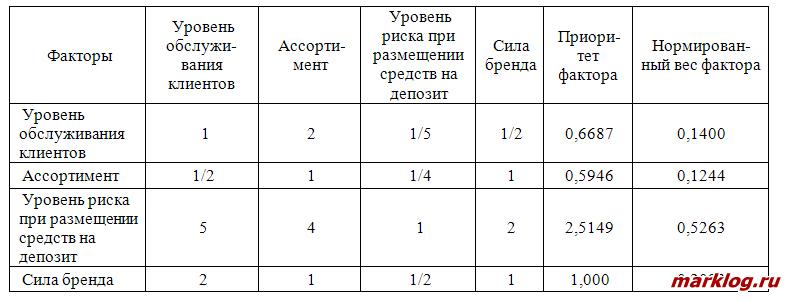

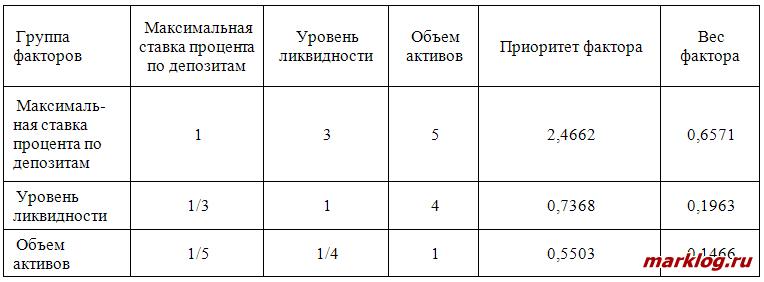

После проведения декомпозиции показателя конкурентоспособности методом попарного сравнения были определены приоритеты групп факторов и приоритеты детализированных показателей групп показателей. Оценки приоритетов и весовые коэффициенты факторов, рассчитанные на основе оценок автора статьи, отражены в матрицах попарных сравнений в таблице 2, 3 и 4. Оценки интенсивности степени влияния факторов на конкурентоспособность были выставлены на основе экспертного мнения автора.

По мнению автора, экономические свойства продукта умеренно превалируют по степени влияния на общую конкурентоспособность продукта, так как среднестатистического потребителя при размещении собственных средств на депозит в большей степени будет интересовать уровень дохода, который он сможет получить, чем прочие характеристики продукта. А уровень ликвидности и активов будут говорить о надежности финансовой организации, что также очень важно для потребителя. При этом нельзя умалять важность потребительских характеристик, поэтому автором была выставлена оценка, характеризующая превышение важности одного фактора над другим на уровне ниже среднего. Попарное сравнение показателей позволило сделать вывод, что экономические свойства продукта в большей степени влияют на показатель конкурентоспособности.

Таблица 3. Матрица попарных сравнений и определение приоритетов факторов, влияющих на потребительские свойства депозитного продукта

Среди потребительских характеристик уровень риска при размещении средств на депозит и сила бренда автором были выделены как наиболее весомые факторы конкурентоспособности, оценка которых отражает заметное превалирование по степени значимости над прочими факторами. Вопрос репутации банка, надежности сохранности сбережений встает перед потребителем в первую очередь наряду с уровнем процентной ставки при выборе банка для размещения депозита.

Таблица 4. Матрица попарных сравнений и определение весов факторов, влияющих на экономические свойства депозитного продукта

Размер процентной ставки по депозиту является ключевым экономическим свойством, которое влияет на уровень конкурентоспособности. Именно он отражает степень полезности продукта для потребителя и в значительно степени определяет его выбор.

На заключительном этапе оценки конкурентоспособности продукта методом анализа иерархий проводится попарное сравнение детализированных показателей групп факторов для выбранных альтернатив – в данном случае, для банков-конкурентов. Для определения итоговой оценки конкурентоспособности депозитного продукта банка используется метод синтеза – полученные приоритеты показателей перемножаются на приоритеты и веса вышестоящих групп факторов в иерархии.

Практическая реализация исследования на основе рассмотренной методики позволяют оценить уровень конкурентоспособности продуктов и выявить на основе расчетов весовых коэффициентов наиболее значимые направления работы по ее повышению. Автором статьи на основе его экспертного мнения были определены ключевые факторы, определяющие уровень конкурентоспособности банковского продукта – ценовые характеристики, степень финансовой надежности банка, обуславливающая уровень риска при размещении денежных средств на депозит, а также силу бренда финансовой организации. Именно эти факторы в наибольшей степени определяют привлекательность депозитного продукта для потребителя и удовлетворяют его ключевые потребности.

Таким образом, на конкурентоспособность банковских продуктов влияют как внешние, так и внутренние факторы. Внешние факторы возможно оценить с помощью таких инструментов, как PEST-анализ, элементы SWOT-анализа, которые включают оценку внешних угроз и возможностей, анализ пяти сил М. Портера и прочие. Внутренние факторы подразделяются складываются под влиянием маркетингового, финансового, кадрового, технического, инновационного и других потенциалов банка. При этом данные факторы представляют опосредованное влияние на конкурентоспособность продукта. Факторы прямого влияния воздействуют на потребительские и экономические характеристики продуктов банка. Методом попарного сравнения при использовании метода анализа иерархий было выявлено, что наибольший вклад в совокупную оценку конкурентоспособности вносят такие характеристики, как риск при приобретении продукта, сила бренда и ценовая политика. Основываясь на данных показателях, можно выделить следующие пути повышения конкурентоспособности продукта, которые уже затрагивают опосредованные факторы влияния, составляющие внутренний потенциал предприятия – повышение эффективности финансовой деятельности, что можно достичь за счет непрерывного внутреннего финансового мониторинга, внедрения более жестких нормативов ликвидности, чем нормативы регулятора, совершенствование методик стресс-тестирования, организация риск-менеджмента, участие в системе страхования банковских вкладов, что снизит риски использования продукта и укрепит финансовую надежность. Повышение маркетингового потенциала, в том числе совершенствование ценовой политики, поиск резервов для установления конкурентоспособных цен, а также проведение комплекса мероприятий по развитию бренда, что требует обязательного внедрения специализированного подразделения по бренд-менеджменту и рационального распределения бюджета.

Список использованной литературы:

- Абаева Н.П., Хасанова Л.Т. Конкурентоспособность банковских услуг. Ульяновск: УлГТУ, 2012. 118 с.

- Идрисова С.К., Гасанбекова Э.А. Направления повышения конкурентоспособности банковских продуктов в современных условиях // Экономика и предпринимательство. 2014. №10. С.77-89.

- Красникова Е.И. Рожков М.Н. Проблемы оценки конкурентноспособности кредитных услуг // Вестник АмГУ. 2007. Выпуск 39. С.109-114.

- Куршакова Н.Б. Организационно-экономический механизм обеспечения конкурентоспособности услуг региональных банков: Дис. … д-ра экон. наук. Спб., 2004. 418 с.

- Панюкова В.В., Ашба А.М. Исследование направлений развития банковского маркетинга в России и за рубежом // Российское предпринимательство. 2014. №22 (268). С.206-211.

- Уткин Э.А. Морозова Н.И. Инновационный менеджмент. [Электронный ресурс].URL: http://bibliotekar.ru/biznes-37/index.htm (дата обращения 27.03.2017).

- Saaty Thomas L. On the Measurement of Intangibles. A Principal Eigenvector Approach to Relative Measurement Derived from Paired Comparisons. Cloud of Science, №1 (2015): 5-39.

М. В. Годун – студентка, магистерская программа «Финансовый маркетинг», ФГОБУ ВО «Финансовый Университет при Правительстве Российской Федерации», г. Москва, Россия

Научный руководитель – В. В. Панюкова, к.э.н., доцент, доцент Департамента менеджмента ФГОБУ ВО «Финансовый Университет при Правительстве Российской Федерации», г. Москва, Россия

e-mail: sunshine-marina@mail.ru

A modern approach to assessing the competitiveness of banking products

M. Godun — Student, master’s program «Financial Marketing», The Financial University under the Government of the Russian Federation, Moscow, Russia

Scientific adviser — V. Panyukova, Ph.D., associate professor, associate professor of the Department of Management of the Federal State Educational Institution of Higher Education «Financial University under the Government of the Russian Federation», Moscow, Russia

Abstract: the article describes the nature and factors of competitiveness, and management mechanism of them as means of efficiency increasing of commercial banks’ activity. Research technique is based on systems approach. Practical use of analytic hierarchy process in competitiveness evaluation is represented. The results allowed to identify the most important areas of improving bank’s products marketing position, among which is improving price policy, increasing financial reliability and creation positive bank’s reputation and brand-management.

При цитировании статьи в других источниках просим использовать следующий формат: Годун М. В. Современный подход к оценке конкурентоспособности банковских продуктов // Маркетинг и логистика. – 2017. – №2 (10). – с. 45-56.

Полная версия журнала в pdf-формате по ссылке «Маркетинг и логистика».